未來流通研究所

迷客夏、路易莎、六角,誰靠併購成長最多?台灣餐飲業戰況分析

台灣餐飲產業規模除 2022-2024 年間受惠於疫情後消費復甦紅利帶動、年增幅創下新高外,自 2017 年後擴張幅度即持續低於近 20 年長期平均增長水準 (7.2%)。

2025 上半年餐飲業規模增幅約 6.2%,較 2024 年同期 8.3% 的增長表現縮減 2.1 個百分點。可以看出整體餐飲產業正面臨終端需求量受制於人口結構與內需限制致成長空間有限、以及勞動力不足與成本上升提升營運難度等多重挑戰。

為應對內需市場規模的結構性限制與日趨激烈的產業競爭,部分業者著手採取合併收購、策略聯盟、品牌代理、多角化營運、海外布局等外部成長策略,藉由納入外部資源加速建立新的成長曲線,作為突破內需天花板限制的重要箭頭。

值得一提的是,除大型集團外,不少兼具決策彈性與資本實力的中型餐飲業者更加重視能夠發揮高度槓桿效益的外部成長策略,將其視為彌補布局缺口、提升市場滲透率以及拉高於資本市場中估值與吸引力的關鍵策略。

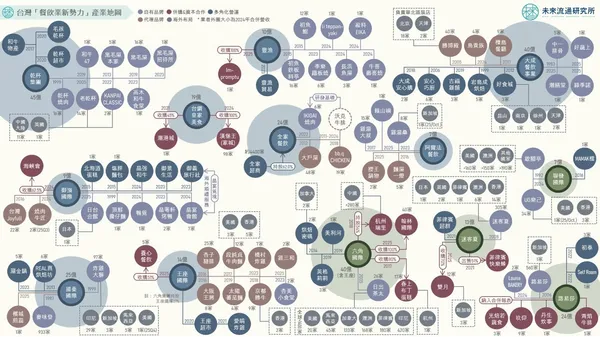

本次研究以 2024 年台灣市場餐飲本業營收低於 NT$40 億元、但憑藉靈活的外部成長策略成為餐飲產業重要競爭力量的中型業者為調查範疇,繪製台灣「餐飲業新勢力」產業地圖,作為觀察整體產業變動趨勢的重要參考依據。

迷客夏、路易莎、六角:併購策略大 PK,誰的轉型最成功?

資本併購有助於業者快速提升市佔率並增強市場影響力,透過收購具一定營運基礎的同業或互補性品牌及通路,企業不僅能夠直接取得標的既有營收、營運據點與消費者基礎等資源,亦可在較短時間與相對低成本下切入新市場,突破單一品牌、消費族群或區域市場的成長限制,創造投資組合效應。

本次調查業者中,過往以宴會餐廳為事業主體的御嵿國際,近年積極實施多角化經營策略。2024 年透過收購取得海峽會 62.5% 股權,為御嵿自婚宴事業跨足更廣泛餐飲市場的重要里程碑。除直接併購外,御嵿亦陸續推出鴨覓、晶粵軒等自有品牌,並與日本燒肉牛匠成立合資子公司,以多品牌戰略切入常態式與商場型餐飲市場。2024 年御嵿合併營收年增 22.6%,連續兩年達成雙位數成長,2025 年前 8 個月累計營收亦年增 38.0%,展現出其以宴會事業、高價餐飲及商場型餐廳為三大營運主軸的轉型營運效益。

同樣透過併購策略跨足餐飲領域的皇家美食,為台鋼集團旗下觀光餐旅事業,分別於 2021 及 2024 年透過收購取得台中潮港城經營權及漢堡王特許經營權,藉由整合標的資源建立橫跨宴會、餐廳與速食通路的多元餐飲版圖。

目前漢堡王全台門市數達 98 家,未來將強化於中南部都會地區展店動能,並與台鋼集團長期專注的運動產業進行策略結合。受惠於併購帶來的直接營收挹注,2021 及 2024 年皇家美食合併營收年增幅分別達 6492.3% 及 378.4%,2025 年前 8 個月累計營收亦較 2024 年同期顯著攀升 69.7%,明確展現出外部成長策略對於快速擴張與放大營運規模的槓桿效果。

主營咖啡館事業的路易莎於 2025 年陸續併入丹生炊事、玖仰、青焰等多個餐食品牌,目標自單一咖啡館經營模式轉型為多元化餐飲集團。其中青焰炭火熟成牛排採取獨特的商場+飯店雙軸展店模式,已陸續進駐嘉軒酒店、伊普索酒店、美麗信花園酒店等 5 家旅館,目標於 2026 年底展店至 15 家。

目前青焰佔路易莎營收總額比例已近 20%,為集團重要的營收成長引擎。路易莎 2025 年前 8 個月累計營收較 2024 年同期成長 22.8%,其中餐食類營收佔比近 30%,顯示跨足餐食市場的策略已展現初步規模效益與階段性轉型成果。

以手搖飲起家的六角國際集團,繼 2017 年收購春上布丁蛋糕 80% 股權跨足烘焙領域後,2025 年進一步以 NT$2.72 億收購翰林國際企業公司 100% 股權。翰林茶館預計 2025 年營收有機會回升至 4.5 億元、獲利率達 7% 至 8%。除透過水平整合擴充品牌組合外,六角國際亦於 2020 年藉由併購天恩粉圓達成上游物料垂直整合布局,在台灣粉圓製造市場中維持領先市佔率。

除本土企業間的併購與資本合作外,近年亦可觀察到海外大型餐飲集團併購台灣本土企業的案例,顯示台灣餐飲品牌於區域市場中的發展潛力與價值已獲得國際肯定。

例如菲律賓快樂蜂集團於 2021 年收購迷客夏 51% 股權,正式將其納入集團版圖。根據快樂蜂年報統計,2024 年迷客夏全球門市總數達 336 家,營業額於 2023 年增長 19.8% 的高基期上續增 9.8%。2025 年快樂蜂集團再度透過迷客夏完成對雙月食品社的收購,以 NT$1.038 億元購入雙月創辦人約 70% 持股。目前雙月年營收約 NT$7 億元,已連續多年維持雙位數成長,未來規劃借助快樂蜂集團的國際展店資源,加速切入泰國、香港與日本等海外市場。

王座、全家餐飲、大成:為何代理比自創品牌更賺錢?

代理海外品牌能夠快速導入已經市場驗證的成熟商業模式與品牌資產,降低自創品牌所需投入的時間、資金與風險,加上能夠憑藉原品牌知名度快速吸引消費者關注並縮短市場教育成本,向來被視為兼具市場效率與資本效益的外部成長策略。

本次調查顯示,台灣已發展出多家以多品牌代理 & 在地化營運為核心的餐飲集團,並藉由與母集團的資源整合形成綜效,發展出跨品牌/跨通路/多品項的經營架構、以及海外再授權等獨特營運模式,形成具規模化與專業分工的產業生態體系。

本次調查業者中,六角集團旗下王座國際擁有杏子豬排、橋村炸雞、京都勝牛等 8 個海內外品牌獨家代理權,2024 年全年營業額年增 10.1%。2025 年王座取得養心餐飲與養和食品各 51%股權,為其首度藉由併購擴大營運版圖。受惠於併入養心餐飲集團 (年營收約 NT$3 億)、取得雞三和代理權以及持續展店效益,王座國際 2025 年前 8 個月累計營收年增幅達 22.5%。

值得一提的是,王座國際在海外拓展中導入「海外再授權」模式,即將代理品牌以再授權模式輸出至國際市場。目前旗下段純貞與京都勝牛兩大品牌均已透過再授權模式拓展至美國與香港展店,合計設立 10 家海外門市。

擁有雞湯大叔、雞湯桑等自有品牌的阿爾法餐飲集團,2016 年透過代理模式引進麵屋一燈,2025 年進一步以合資方式與撈王鍋物展開合作,奠定集團多品牌營運基礎。2022 年後阿爾法營業額每年均以超過 100% 的幅度高速成長,並建立自有食品工廠提升垂直整合效率與供應鏈彈性。

雞湯桑海外首店預定於 2025 年 10 月於新加坡開幕,旗下各品牌亦開發出多項聯名零售商品並跨足團購通路,強化餐飲品牌與消費性商品的跨界結合,確立其以開創自有品牌、海外品牌代理、自有品牌出海三軸並進的成長路徑,目標 2026 年在台 IPO。

除餐飲業者外,部分大型零售通路及食品製造集團亦在既有供應鏈管理、物流與採購體系、資本實力以及廣泛的通路據點等優勢基礎上,選擇採取品牌代理策略,引進已於國際市場獲得驗證的成熟海外餐飲品牌,在短時間內提升營收規模與市場影響力。

本次調查業者中,全家餐飲為全家便利商店轉投資子公司,事業布局涵蓋代理海外連鎖餐飲品牌、自創品牌以及投資台灣具潛力餐飲品牌。主要代理品牌為日本大戶屋及韓國 bb.q CHICKEN。其中大戶屋自 2012 年取得台灣市場經營權以來,已成為全家餐飲最主要營收來源,2025Q1 營收貢獻度高達 77%;2018 年與韓國 BBQ Genesis 簽約取得 10 年經營權的 bb.q CHICKEN,在台據點數達 18 家,並於 2024 年提早延長 10 年授權。

2024 年全家餐飲合併營收年增 9.3%、2025 年前 8 個月累計營收亦較 2024 年同期增長 13.7%,顯示其多元布局已轉化為實質營運成果,成功強化其在中型餐飲集團領域中的競爭優勢。

食品製造商大成集團自 1990 年成立家城公司引進漢堡王後 (2014 年售回予美國總公司) 開始跨足餐飲市場,2024 年整體餐飲事業營收約 NT$40 億,營收貢獻度超過 3%。目前大成主要代理品牌包括日本勝博殿、鳥貴族以及檀島香港茶餐廳,2005 年引進的勝博殿為大成餐飲事業中營收貢獻度最高的品牌,2024 年兩岸市場合計營收達 NT$17.5 億 (台灣營收 NT$10.84 億、中國北京 & 天津營收 NT$6.67 億)。

2025 年勝博殿兩岸規劃共計展店 10 家、鳥貴族規劃展店 3-4 家、檀島香港茶餐廳規劃展店 2 家。除餐廳營運外,大成集團亦延伸出多項具高度整合效益的關聯事業。包括 1999 年與日本第二大麵包公司敷島麵包 (PASCO) 及岩井商社共同合資成立岩島成,投入烘焙銷售市場;2019 年成立吉福雞舖,將集團禽肉供應鏈優勢延伸至終端熟食零售領域;並成立專業餐飲商場服務品牌好食城,營業據點涵蓋台灣與中國多座城市,展現出大成集團自食品製造延伸至餐飲生態圈整合的長期策略藍圖。

海外布局 & 異業整合

① 海外布局策略:歇腳亭、炸雞大獅如何在東南亞市場站穩腳跟?

本次調查業者中,揚秦國際以旗下「炸雞大獅」為主力輸出品牌,鎖定東南亞市場作為首要布局基地,目前已於印尼、馬來西亞及新加坡等地設立 37 家門市。美國市場於 2025 年後調整為區域加盟經營模式,首家門市預定年底於維吉尼亞州開幕,目標 2026 年展店至 5 家。揚秦國際 2024 全年營業額年增 17.4%、2025 年前 8 個月累計營收較 2024 年同期增長 19.9%。

以歇腳亭為核心品牌的聯發國際,2024 年推出茶飲品牌 UG 樂己後重新展現高速成長動能,預估 2025 年底 UG 在台店數將突破 100 家。除歇腳亭以美國及澳洲為主的既有海外布局外 (全球門市總數超過 500 家),UG 亦自 2025 年 6 月展開國際擴張,目前已切入香港及美國市場,同時規劃進軍加拿大、新加坡、馬來西亞以及越南等國家,目標 3 年內於全球展店至 500 家。

受惠於雙品牌並進的策略效益,2025 年聯發國際前 8 個月累計營收較 2024 年同期翻漲 65.6%,確立其由過去單一品牌模式轉型為多品牌、多市場的新經營架構。

②異業整合策略:乾杯、豊漁供應鏈變現的獲利密碼

以燒肉業務為核心的乾杯集團,長期聚焦於牛肉供應鏈與周邊事業發展,與日本領導肉品進口公司日鐵物産株式會社為長期合作夥伴。2017 年乾杯集團成立和牛物產,正式切入肉品 B2B 批發外販市場。

2024 年外販事業佔乾杯集團營收比例自 2023 年的 8.2% 增至 13.3%,2025 上半年更在成長逾 70% 的帶動下,營收貢獻度一舉自 2024 年同期的 11.5% 攀升至近 20%,成為帶動集團營收增長的重要引擎。

2020 年乾杯集團推出自有電商平台乾杯超市,將旗下商品推向零售市場,並於同年度成立寵物食品品牌毛孩乾杯,跨足寵物食品市場,透過將核心肉品供應鏈能力轉化為多元業務布局,確立其以和牛為核心的綜合性食肉企業定位。

旗下擁有初魚鮨、初魚鉄板料亭等 7 個自有品牌的豊漁餐飲集團,2025 年完成對 Impromptu by Paul Lee 100% 股權收購,首度跨足西餐領域。

除餐飲本業外,豊漁集團的核心競爭力之一來自旗下貿易事業,透過自有團隊建立跨國採購網絡,在日本和牛、水產品、酒類方面均具備自主進口與穩定供應優勢。2023 年豊漁成立豊漁貿易公司,除內供自有通路外,亦積極發展對其他餐飲業者的食材供應業務,同時規劃拓展至百貨通路與超市零售通路,成立精肉鋪、清酒舖等新品牌。

此外,豊漁貿易亦為集團拓展國際市場的前哨站,初期鎖定馬來西亞、越南等東南亞國家,透過「台灣下單、日本出口」的貿易方式探索當地市場與消費偏好,再視市場成熟度推進品牌輸出與實體門市落地,形成由貿易帶動品牌拓展的海外布局策略。2024 年豊漁貿易佔整體集團營收比例達 6%,僅次於主力品牌初魚鐵板料亭 (58%) 與初魚鮨 (26%)。

(本文出自未來流通研究所)